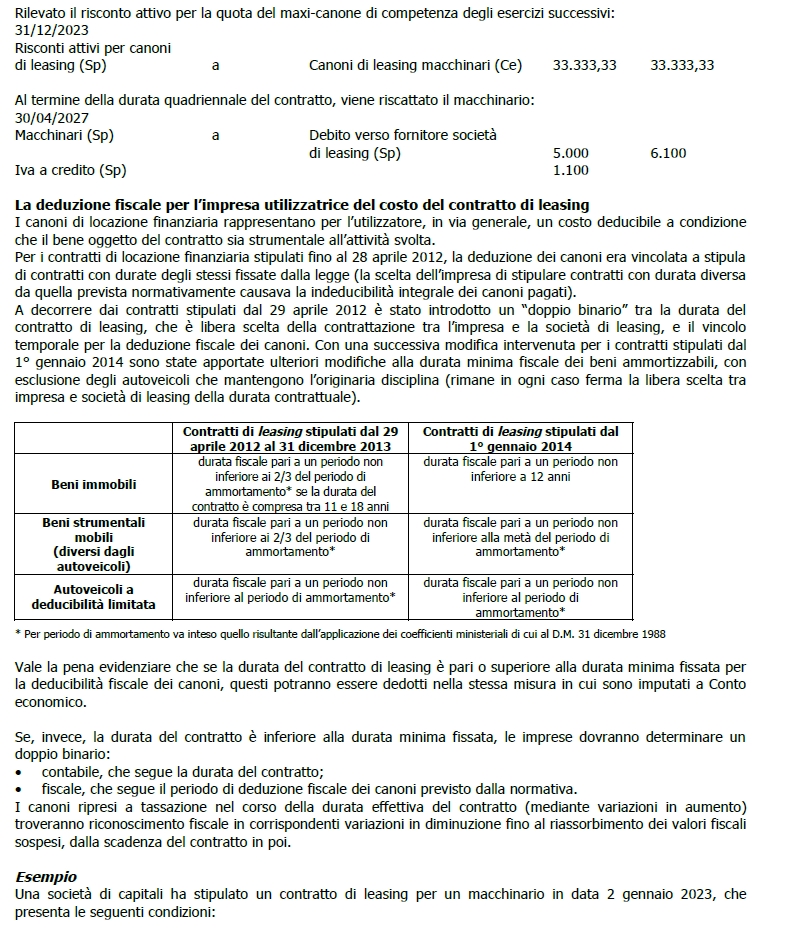

LA DEDUZIONE FISCALE DEL COSTO DI COMPETENZA DEI CANONI DI LOCAZIONE FINANZIARIA

Per i contratti di locazione finanziaria stipulati dopo il 29 aprile 2012 la deducibilità dei canoni di leasing è disallineata rispetto alla durata effettiva del contratto.

Per i contratti di locazione finanziaria stipulati dopo il 29 aprile 2012 la deducibilità dei canoni di leasing è disallineata rispetto alla durata effettiva del contratto, per cui:

- se la durata effettiva del contratto è inferiore alla durata minima fiscale, l’utilizzatore deve ripartire l’importo complessivo dei canoni di locazione finanziaria lungo tale durata minima fiscale, riprendendo a tassazione l’eccedenza in tutti i periodi d’imposta di durata del contratto;

- se la durata effettiva è almeno pari a quella minima fiscale, l’utilizzatore può dedurre quanto imputato a Conto economico.

All’atto di stipula di un contratto di locazione finanziaria le imprese devono, pertanto, sapere valutare correttamente l’impatto fiscale derivante dalla durata del contratto.

La contabilizzazione del contratto di locazione finanziaria

Il contratto di locazione finanziaria (leasing) è un’operazione intercorrente tra una società di leasing (locatore o concedente) e un altro soggetto (locatario) con la quale il locatore si impegna a concedere in uso contro pagamento di un canone, al locatario un bene mobile o immobile, acquisito o costruito, con la facoltà del locatario di acquistarne la proprietà al termine del contratto.

Le operazioni di leasing possono essere contabilizzate con 2 metodi differenti:

- metodo patrimoniale;

- metodo finanziario.

Per le imprese che adottano i Principi contabili nazionali la contabilizzazione dei contratti di locazione finanziaria deve essere effettuata con il metodo patrimoniale. Al contrario, secondo i Principi contabili internazionali il leasing deve essere contabilizzato con il metodo finanziario. Questo metodo evidenzia maggiormente l’aspetto sostanziale dell’operazione di leasing che quello formale. Per comprendere il funzionamento del metodo patrimoniale occorre tenere conto che il canone corrisposto periodicamente al locatore può essere scisso in 2 parti:

- • la prima rappresenta la quota capitale;

- la seconda è la quota interessi.

Vediamo, quindi, in sintesi, le caratteristiche salienti di entrambi i metodi (sia per la società di leasing che per l’utilizzatore), per poi proseguire con l’analisi considerando la posizione del solo utilizzatore del bene nella modalità di contabilizzazione del contratto di leasing secondo il metodo patrimoniale.

Metodo patrimoniale

Società di leasing

La società di leasing è, a tutti gli effetti, proprietaria del bene dato in leasing: esso, dunque, è rilevato tra le immobilizzazioni. Le norme del codice civile prevedono che la società di leasing indichi in bilancio i beni dati in leasing in modo distinto rispetto alle restanti immobilizzazioni. La stessa società calcola le quote di ammortamento su tali beni, quote che confluiscono nel Conto economico.

Impresa utilizzatrice

L’impresa utilizzatrice rileva nel Conto economico i costi sostenuti per canoni di locazione finanziaria di competenza del periodo.

Metodo finanziario

Società di leasing

La società di leasing non iscrive il cespite oggetto di locazione finanziaria tra le immobilizzazioni. Essa rileva, invece, nello Stato patrimoniale, un credito per la quota capitale dei canoni ancora da percepire. Mano a mano che l’impresa incassa i canoni riduce l’importo del credito per la quota capitale. La quota interessi dei canoni di competenza dell’esercizio viene portata tra i componenti positivi di reddito.

Impresa utilizzatrice

L’impresa utilizzatrice rileva il bene ricevuto in leasing tra le immobilizzazioni e calcola su tale bene le relative quote di ammortamento. Contestualmente, rileva un debito per la quota capitale dei canoni da pagare: tale debito viene ridotto ogni qual volta si procede al pagamento dei canoni periodici per la quota capitale pagata. Nel Conto economico, tra i componenti negativi di reddito, viene rilevata la quota interessi dei canoni di competenza dell’esercizio.

Il metodo patrimoniale per l’utilizzatore del bene

I canoni di leasing oggetto delle fatture di acquisto ricevute (conseguenti alla stipula del contratto di locazione finanziaria) vanno imputati tra i costi per godimento beni di terzi nella voce B8) di Conto economico. Alla fine di ogni esercizio occorre calcolare il risconto o rateo per adeguare l’importo del costo rilevato durante l’anno al costo di competenza calcolato, come detto, quale quota parte del totale dei costi (maxicanone + canoni) imputabile all’esercizio in relazione alla durata del contratto medesimo. In particolare, se i canoni contabilizzati sono superiori a quelli di competenza si rileverà un risconto attivo, se i canoni contabilizzati sono inferiori a quelli di competenza si rileverà un rateo passivo. Terminato il leasing, nel caso avvenga il riscatto, il bene sarà iscritto tra le immobilizzazioni al prezzo di riscatto e inizierà il relativo ammortamento.

Dal punto di vista pratico le scritture contabili dei canoni di leasing riguardano il momento del pagamento del maxi-canone, della rilevazione dei canoni periodici di leasing e del risconto attivo al termine di ogni esercizio e l’eventuale iscrizione del bene tra le immobilizzazioni alla fine del contratto all’atto di esercizio dell’opzione per il riscatto.